Quản Trị Tài Chính: Tối Ưu Hóa Dòng Tiền Thông Qua Chỉ Số Cash Conversion Cycle – CCC

Trong hoạt động quản trị tài chính doanh nghiệp, một nghịch lý thường gặp là tình trạng “Lợi nhuận cao

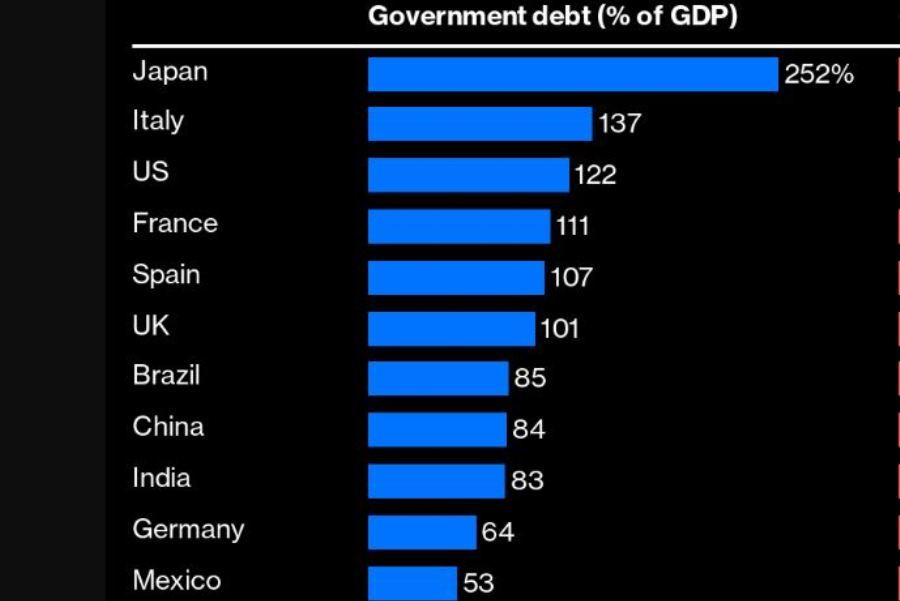

Thông tin trên được BIS đưa ra vào hôm qua (30-6), trong báo cáo thường niên về nền kinh tế toàn cầu. Theo đó, cơ quan giám sát các ngân hàng trung ương đã ghi nhận, mức nợ công của các chính phủ trên toàn cầu cao kỷ lục. Nợ công đang gia tăng đặt nhiều chính phủ vào rủi ro khủng hoảng tương tự như ở Anh.

Năm 2022, nhà đầu tư đột ngột bán tháo trái chính phủ Anh, đẩy chi phí vay tăng vọt, làm suy yếu đồng bảng, khiến các thị trường tài chính đảo. Trước đó, Thủ tướng Anh Liz Truss đã hứa hẹn vực dậy nền kinh tế bằng kế hoạch cắt giảm thuế lớn nhất trong 50 năm mà không nói rõ nguồn kinh phí sẽ lấy từ đâu bất chấp lạm phát đang tăng nhanh. Nhà đầu tư lo ngại kế hoạch tăng thuế của chính phủ sẽ khiến đất nước sẽ gánh thêm nợ. Cuối cùng, cơn hoảng loạn của thị trường đã buộc bà phải đảo ngược gói cắt giảm thuế.

Lời cảnh báo trên của BIS được đưa ra khi Pháp tổ chức cuộc tổng tuyển cử hôm 30-6 và Mỹ sẽ tiến hành bầu cử tổng thống vào tháng 11 tới. Theo các cuộc thăm dò ý kiến, đảng cực hữu Tập hợp quốc gia (RN), theo chủ nghĩa hoài nghi châu Âu, dự kiến sẽ giành được nhiều ghế nhất trong Quốc hội Pháp. Đảng này cam kết tăng mạnh chi tiêu để ngăn chặn làn sóng nhập cư vào Pháp và giảm chi phí năng lượng. Tuy nhiên, thâm hụt ngân sách của Pháp đã tăng lên 5,5% GDP vào năm 2023, cao hơn nhiều so với giới hạn 3% theo quy định ngân sách của Liên minh châu Âu (EU).

Nợ của chính phủ Mỹ thậm chí còn tăng mạnh hơn trong thập niên qua. Hôm 27-6, Quỹ Tiền tệ quốc tế (IMF) cảnh báo, nợ công của Mỹ sẽ đạt mức cao kỷ lục 140% GDP vào năm 2032 nếu thuế và ngân sách chi tiêu không thay đổi.

“Thâm hụt tài khóa và nợ công cao như vậy tạo ra rủi ro ngày càng tăng đối với nền kinh tế Mỹ và toàn cầu”, báo cáo của IMF cho biết.

BIS cho rằng, trước đại dịch Covid-19, mối đe dọa từ khối nợ công cao của các chính phủ phương Tây được che giấu nhờ mức lãi suất gần bằng 0 trong thời gian dài, đẩy chi phí trả nợ xuống mức thấp lịch sử. Kể từ đó, các khoản tài trợ cho quá trình chuyển đổi năng lượng, những lo ngại về địa chính trị và gánh nặng ngày càng tăng của lực lượng dân số già đã làm tăng nhu cầu chi tiêu của các chính phủ này trong bối cảnh chi phí trả nợ tăng trở lại.

Tuy nhiên, nỗ lực kiểm soát mức độ vay cao có những rủi ro riêng. Trong tuần qua, chính phủ Kenya thông báo đảo ngược kế hoạch tăng thuế sau khi các cuộc biểu tình phản đối lan rộng trên toàn quốc. BIS cho rằng, những sự kiện như vậy nhấn mạnh tầm quan trọng của việc hành động trước khi tình hình trở nên nghiêm trọng.

“Điều mà các chính phủ cần tránh là tình huống mà môi trường chính trị trở nên quá căng thẳng”, Agustin Carstens, Tổng giám đốc BIS nói tại một cuộc họp báo.

BIS cho biết, lịch sử cho thấy, căng thẳng tài chính trong xảy ra ra từ 2-3 năm sau khi bắt đầu chu kỳ tăng lãi suất, nghĩa là rủi ro này có thể xảy ra trong năm tới. Bất động sản thương mại là một lĩnh vực có rủi ro cao vì đang đối mặt với những cơn gió ngược mang tính chu kỳ lẫn cấu trúc.

Tổ chức này lưu ý thêm, một cú điều chỉnh mạnh về giá trị bất động sản có thể kéo mức chi phí vay giảm xuống 12 điểm phần trăm ở nhiều nền kinh tế tiên tiến và làm giảm 4 điểm phần trăm GDP của họ như đã đã từng xảy ra vào thập niên 1990.

Theo BIS, các chủ sở hữu bất động thương mại có thể đã định tài sản cao một cách giả tạo. BIS cũng bày tỏ lo ngại rủi ro của chiến lược gia hạn nợ. Trong đó, nhiều ngân hàng tiếp tục cho chủ sở hữu bất động sản thương mai vay để tránh thua lỗ với hy vọng lãi suất sẽ giảm, cho phép giá trị tài sản phục hồi.

Báo cáo của BIS cũng cho biết, mức vay nợ cao của các chính phủ sẽ kích thích nền kinh tế, làm tăng thêm khó khăn trong cuộc chiến chống lạm phát.

“Quá nhiều kích thích tài khóa có thể đổ thêm dầu vào lạm phát”, Claudio Borrio, người đứng đầu ban tài chính của BIS nói.

Tổ chức này dự báo, tốc độ tăng lạm phát có thể sẽ tiếp tục chậm lại trên toàn thế giới. Trong khi lãi suất cao không khiến tỷ lệ thất nghiệp tăng mạnh hoặc sản lượng kinh tế giảm. Tuy nhiên, các ngân hàng trung ương không nên hạ lãi suất cơ bản quá sớm vì việc nới lỏng tiền tệ quá sớm có thể khiến áp lực lạm phát bùng lên trở lên, buộc các ngân hàng phải đảo ngược chính sách. Điều này sẽ gây tổn thất lớn uy tín của ngân hàng trung ương.

Vì vậy, các ngân hàng trung ương nên đặt ra tiêu chí cao hơn để giảm lãi suất. Hiện tại, tiền lương và giá cả dịch vụ ở các nền kinh tế tiên tiến có thể tăng nhanh trong thời gian dài hơn dự kiến. Cùng với đó, đà tăng mới của giá hàng hóa tăng cũng có thể làm chậm quá trình giảm lạm phát.

Dù lạm phát giảm đều đặn nhưng vẫn cao hơn mục tiêu của các ngân hàng trung ương trên khắp thế giới, trong đó có Mỹ và khu vực đồng tiền chung châu Âu.

So sánh việc một ngân hàng trung ương chống lạm phát với lãi suất cao với việc bác sĩ kê thuốc kháng sinh cho bệnh nhân bị nhiễm trùng, Carstens nói với phóng viên: “Bạn phải thực hiện quá trình điều trị dứt điểm nếu không lạm phát có thể quay trở lại”.

Trong kịch bản cực đoan, với lạm phát bắt đầu tăng trở lại, ông Carstens khuyến cáo, các ngân hàng trung ương nên chuẩn bị thêm tăng lãi suất cơ bản. Theo Carstens, nền kinh tế toàn cầu dường như đã sẵn sàng để hạ cánh suôn sẻ nhưng còn quá sớm để “tuyên bố chiến thắng”.

Theo Financial Times, Morningstar, Reuters

+ Đo lường sức khỏe tài chính doanh nghiệp định kỳ

+ Thiết lập và vận hành mô hình tài chính kinh doanh tối ưu

+ Xây dựng và vận hành ngân sách doanh nghiệp

+ Cấu trúc vốn tối ưu

+ Quản trị rủi ro tài chính

+ Xây dựng và vận hành hệ thống báo cáo quản trị tài chính

+ Trực quan hóa báo cáo bằng POWER BI

+ Phân tích động lực tăng trưởng và Rủi ro kinh doanh

+ Cố vấn chiến lược và các quyết định quản trị tài chính

+ Thẩm định tài chính dự án

+ Huy động vốn và M&A

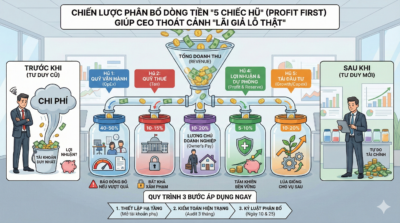

Trong hoạt động quản trị tài chính doanh nghiệp, một nghịch lý thường gặp là tình trạng “Lợi nhuận cao

Có một kịch bản quen thuộc ám ảnh nhiều chủ doanh nghiệp SME tại Việt Nam: Doanh thu tháng này

Trong hành trình phát triển của một doanh nghiệp SME, có một giai đoạn “nút thắt cổ chai” cực kỳ