Kiểm Toán Nội Bộ: “Hệ Miễn Dịch” Thiết Yếu Trong Hệ Thống Quản Trị Tài Chính Doanh Nghiệp

Khi doanh nghiệp còn ở quy mô nhỏ (SME), người chủ doanh nghiệp (CEO) thường đóng vai trò là “siêu

Có một nghịch lý thú vị trong tư duy quản lý doanh nghiệp mà rất nhiều CEO mắc phải: Nếu bạn thuê một nhân sự, trả lương 10 triệu/tháng nhưng anh ta vào công ty chỉ ngồi chơi, lướt web và không tạo ra bất kỳ giá trị nào, bạn sẽ làm gì? Chắc chắn bạn sẽ nhắc nhở, kỷ luật, thậm chí sa thải ngay lập tức đúng không? Nhưng kỳ lạ thay, chính bạn lại đang để hàng tỷ đồng tiền vốn của mình “ngồi chơi” trong kho bãi, trong công nợ khách hàng mà không hề xót xa hay có những động thái quyết liệt như đối với nhân sự. Ngược lại, bạn chấp nhận để những “nhân viên tiền bạc” này lười biếng, thậm chí hao hụt đi mỗi ngày.

Dưới góc độ quản trị tài chính hiện đại thì đây là sự lãng phí nguồn lực khủng khiếp nhất. Đã đến lúc CEO cần trang bị cho mình tư duy đó là: Mỗi đồng vốn bỏ ra là một “nhân viên” đặc biệt. Nó phải làm việc 24/7, phải “đẻ” ra tiền lãi và phải gánh KPI sòng phẳng như bất kỳ ai.

Hãy cùng rà soát lại hệ thống quản trị tài chính của bạn để xem có bao nhiêu “nhân viên tiền” đang trốn việc dưới các hình thức sau:

Đọc thêm bài viết: Quản trị tài chính chuyên sâu: Giải mã “Dòng tiền” dưới con mắt của một CFO thực chiến

Trong báo cáo tài chính, Hàng tồn kho được liệt kê là “Tài sản”. Nhưng dưới con mắt của chuyên gia quản trị tài chính, hàng tồn kho quá hạn chính là tiêu sản. Đây là nơi chôn vốn phổ biến nhất của các doanh nghiệp SME vì tâm lý “nhập nhiều cho rẻ” hoặc “tích trữ cho an tâm”.

Hành vi: Tiền mặt của bạn chuyển hóa thành hàng hóa và nằm im lìm trên kệ 3 tháng, 6 tháng, thậm chí 1 năm mà không được bán ra.

Đánh giá hiệu suất: Đây là một nhân viên cực kỳ tồi. Không những không sinh lời mà còn “ăn tàn phá hại” doanh nghiệp thông qua chi phí kho bãi, điện nước bảo quản, rủi ro hỏng hóc, lỗi mốt và mất giá.

Hậu quả: Dòng tiền bị tắc nghẽn (Cash flow block). Bạn nhìn thấy tài sản trên sổ sách rất nhiều (hàng chục tỷ tồn kho) nhưng lại không có tiền mặt để trả lương hay thanh toán điện nước. Đây là nguyên nhân hàng đầu dẫn đến “cái chết trên đống tài sản”.

Doanh số là niềm vui, nhưng công nợ là nỗi lo. Khi bạn bán hàng và cho khách nợ 30 ngày, nhưng 60 ngày hay 90 ngày sau khách mới trả, đó là thảm họa của quản trị tài chính.

Hành vi: Tiền đã ra khỏi túi bạn, hàng hóa đã mất đi, nhưng tiền chưa quay về. Số tiền đó đang nằm trong két sắt của khách hàng để giúp họ kinh doanh sinh lời.

Đánh giá hiệu suất: Đây là nhân viên đang “trốn việc” đi chơi. Bạn đang vô tình trở thành ngân hàng cho vay không lãi suất (0%) cho khách hàng. Trong khi đó, để có dòng tiền duy trì hoạt động, chính bạn lại phải đi vay ngân hàng và trả lãi suất 10-12%/năm.

Hậu quả: Chi phí vốn tăng cao, biên lợi nhuận bị bào mòn. Nguy hiểm hơn là rủi ro mất vốn vĩnh viễn (nợ xấu) đe dọa trực tiếp đến sự sống còn của công ty.

Nhiều CEO có tư duy “ăn chắc mặc bền”, luôn để một lượng tiền mặt rất lớn (Cash on hand) trong tài khoản thanh toán để dự phòng, hưởng lãi suất không kỳ hạn cực thấp

Hành vi: Tiền nằm im, an toàn nhưng thụ động.

Đánh giá hiệu suất: Đây là nhân viên làm việc kém hiệu quả, năng suất thấp. Với mức lạm phát trung bình 3-4%/năm, số tiền nằm im này thực chất đang “bốc hơi” giá trị thực mỗi ngày.

Hậu quả: Mất đi Chi phí cơ hội (Opportunity Cost). Đáng lẽ số tiền đó có thể được đầu tư ngắn hạn, hoặc quay vòng nhập hàng mới để sinh lời 10-20%, thì nó lại nằm đó và nhận lãi suất “bèo bọt”. Một hệ thống quản trị tài chính tốt không bao giờ để tiền ngủ quên quá lâu.

Vậy làm sao để “trị” những nhân viên lười biếng này? Trong quản trị tài chính, thước đo năng lực của đồng tiền nằm ở chỉ số: Vòng quay vốn (Turnover Rate).

Nhiệm vụ tối thượng của CEO không chỉ là kiếm lợi nhuận (Profit), mà là gia tăng Tốc độ luân chuyển tiền (Velocity of Money).

Quy trình chuẩn là: Tiền (Túi mình) → Hàng hóa → Bán hàng → Công nợ → Tiền (Quay lại túi mình).

Chu trình này càng ngắn, tiền chạy càng nhanh, doanh nghiệp càng giàu.

Doanh nghiệp A: Quay vòng vốn 1 lần/năm. Với vốn 1 tỷ, biên lãi 20%, cuối năm họ có 1.2 tỷ.

Doanh nghiệp B (Quản trị tài chính tốt): Quay vòng vốn 4 lần/năm (3 tháng/lần). Với vốn 1 tỷ, mỗi lần biên lãi chỉ cần 10%. Nhưng sau 4 vòng, lợi nhuận gộp họ tạo ra trên cùng số vốn đó vượt xa Doanh nghiệp A.

Đọc thêm bài viết: 5 Tầng kiến thức về “Vốn” phải thấm nhuần nếu muốn khởi nghiệp thành công

Để tối ưu hóa hiệu suất của “nhân viên tiền bạc”, hãy áp dụng ngay 3 chiến thuật sau:

Kết luận

Đừng chỉ quản trị con người, hãy quản trị đồng tiền. Hãy trở thành một người sếp khó tính với chính nguồn vốn của mình. Khi bạn áp dụng tư duy quản trị tài chính bài bản và bắt tiền phải “chạy” hết tốc lực, doanh nghiệp của bạn sẽ bứt phá mạnh mẽ mà không cần phải phụ thuộc quá nhiều vào vốn vay bên ngoài.

Nếu bạn đang muốn xây dựng một hệ thống quản trị dòng tiền tự động và hiệu quả? Hãy liên hệ với CFC Vietnam để được tư vấn các giải pháp tài chính chuyên sâu dành riêng cho SME. Hoặc đăng ký tham gia khoá học khoá học “Quản trị tài chính doanh nghiệp toàn diện” của CFC Vietnam để làm chủ kiến thức quản trị tài chính cho doanh nghiệp.

CÔNG TY CỔ PHẦN TƯ VẤN QUẢN TRỊ & TÀI CHÍNH VIỆT NAM

Trụ sở chính: Lô 02 C4/NO, Khu đô thị Nam Trung Yên, Phường Yên Hòa, thành phố Hà Nội, Việt Nam

Hotline: 0823.71.3456

Email: tuvantaichinh@cfcvietnam.vn

+ Đo lường sức khỏe tài chính doanh nghiệp định kỳ

+ Thiết lập và vận hành mô hình tài chính kinh doanh tối ưu

+ Xây dựng và vận hành ngân sách doanh nghiệp

+ Cấu trúc vốn tối ưu

+ Quản trị rủi ro tài chính

+ Xây dựng và vận hành hệ thống báo cáo quản trị tài chính

+ Trực quan hóa báo cáo bằng POWER BI

+ Phân tích động lực tăng trưởng và Rủi ro kinh doanh

+ Cố vấn chiến lược và các quyết định quản trị tài chính

+ Thẩm định tài chính dự án

+ Huy động vốn và M&A

Khi doanh nghiệp còn ở quy mô nhỏ (SME), người chủ doanh nghiệp (CEO) thường đóng vai trò là “siêu

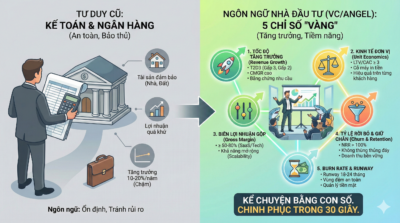

Trong các thương vụ M&A (mua bán và sáp nhập) hay gọi vốn đầu tư, câu hỏi lớn nhất mà

Trong giới khởi nghiệp (Startup), có một sự thật tàn khốc: 90% các thương vụ gọi vốn thất bại ngay